Leverandørmarkedet og Gullfaks

Utbyggingen av Gullfaks var et av de mest omfattende industriprosjektene i Norge på 1980-tallet. Bak de enorme plattformene og milliardinvesteringene lå det et mylder av kontrakter: på boring, betong, rørlegging og plattformdesign. Denne artikkelen gir et overordnet bilde av konkurransesituasjonen på leverandørsiden i forbindelse med Gullfaksutbyggingen.

Artikkelen er basert på en rapport fra Chr. Michelsen Institutt (2000) hvor seniorforsker Hildegunn Kyvik Nordås analyserer hvordan oppdrag i de ulike fasene av Gullfaks-utbyggingen ble fordelt mellom ulike leverandørselskaper, hvor konsentrert næringen var, hvor mange bud som ble gitt på de ulike oppdragene og hvor sentrale norske tilbydere var i prosessen.[REMOVE]Fotnote: Nordås, H. K. (2000). Gullfaks: The first Norwegian oil field developed and operated by Norwegian companies. Chr. Michelsen Institute, Development Studies and Human Rights. https://open.cmi.no/cmi-xmlui/bitstream/handle/11250/2436110/WP2000-13.pdf?sequence=2&isAllowed=y

Rapporten gir et interessant innblikk i markedskonsentrasjonen i ulike segmenter av leverandørnæringen og norske selskapers rolle i denne perioden.

Som et utgangspunkt for analysen deler Nordås leverandørene inn i fire kategorier. Kategoriene beskrives i grove trekk slik:

- Ingeniørtjenester: Planlegging, design, prosjektledelse og teknisk støtte for utbygging og drift av olje- og gassfelt.

- Maritime tjenester: Oppgaver levert fra skip eller fartøy, som transport, rørlegging, seismikk og dykking.

- Ikke-maritime tjenester: Brønnrelaterte oppgaver som boring, sementering, vedlikehold og catering på plattformer.

- Leveranser av varer: Materialer, utstyr og moduler til plattformene og drift av olje- og gassinstallasjoner.

Kontraktene er i tillegg delt inn tre ulike faser i Gullfaksfeltets livssyklus: leting, utbygging og drift.

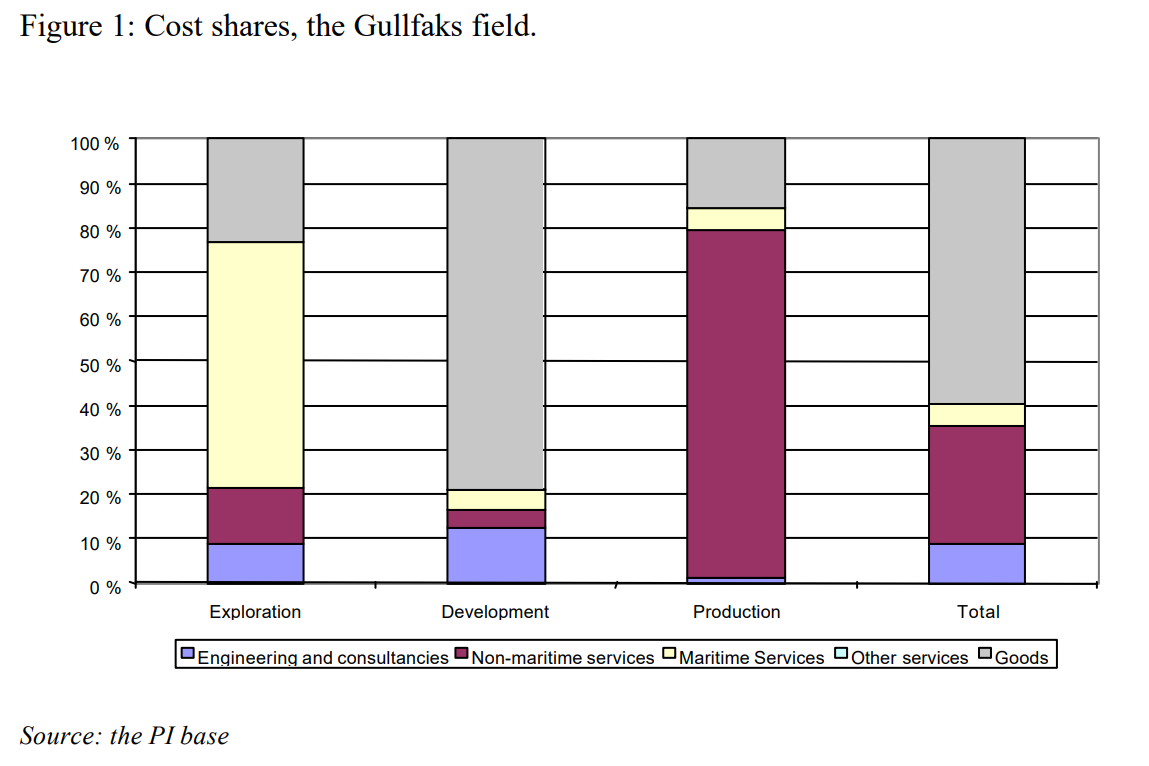

Systematiseringen av kontraktene på Gullfaks viser at maritime tjenester stod for de største utgiftene i letefasen, mens varer dominerte i utbyggingsfasen, og ikke-maritime tjenester var størst i driftsfasen.

I år 2000 var fortsatt utviklingsfasen den delen av Gullfaks-prosjektet hvor det hadde blitt signert kontrakter til størst verdier (63 prosent av de totale kontraktssummene). Produksjonsfasen hadde stått for 36 prosent mens letefasen hadde mindre enn 1 prosent.

En konsentrert leverandørindustri

Leverandørmarkedet rundt Gullfaks var preget av et fåtall store aktører, særlig i utbyggingsfasen. De norske konsernene Aker og Kværner dominerte dette markedet, med henholdsvis 33 % og 12 % av de totale kontraktsverdiene. Begge konsernene hadde en sterk posisjon innen for eksempel bygging av plattformdekk, moduler og utrustning av plattformskaft.

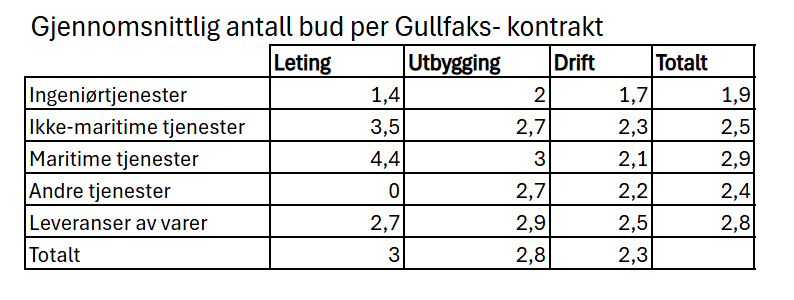

At leverandørmarkedet var konsentrert rundt få aktører, kom til uttrykk i det gjennomsnittlige antallet budgivere på Gullfaks-kontraktene. Det var relativt lavt, ofte med to eller tre tilbydere i snitt. Oversikten nedenfor viser gjennomsnittlig antall budgivere for bestemte typer kontrakter, knyttet til utbyggingen av Gullfaks-feltet.

Ingeniørtjenester stikker seg ut som det segmentet med færrest bud (1,9). Det kan skyldes flere ting. Som en mulig grunn trekker Nordås blant annet frem høye kostnader knyttet til å utarbeide selve budet.

Norsk andel

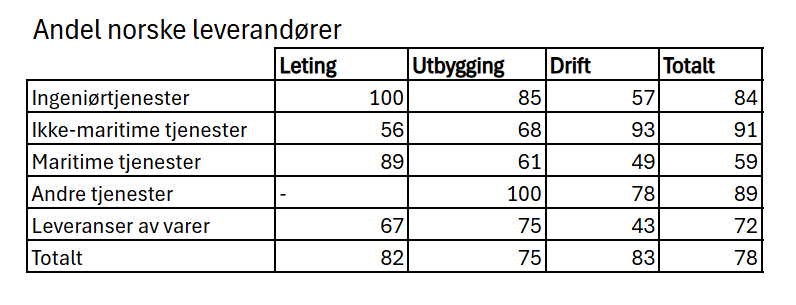

Antall bud i de ulike segmentene er interessant å se i sammenheng med hvor stor andel av Gullfaks-kontraktene som gikk til norske selskaper (eller selskaper som opprettet et norsk datterselskap). Inkluderer vi alle de tre fasene (leting, utbygging og drift, frem til år 2000) var samlede norske andelen på 78 prosent, men med store variasjoner, avhengig av hva slags type tjenester det var snakk om.

Særlig maritime tjenester stakk seg ut med både mer konkurranse i budrundene (2,9 bud per kontrakt i snitt) og lavest norsk-andel (59 prosent). Dette markedssegmentet var slik sett gjenstand for mer internasjonal konkurranse. En forklaring kan være at maritime tjenester var mer mobile, og dermed kunne brukes flere steder i verden.

De norske aktørene som tilbydde ingeniørtjenester var trolig mer tilpasset særnorske forhold, som ga dem et naturlig konkurransefortrinn. Statoil hadde dessuten et uttalt mål om å få til en høy andel norske aktører. Ingeniørtjenester var trolig et av markedssegmentene hvor dette var lettere å få til. Samtidig tyder budrundene på at det ville gått mot en høy norsk andel leverandører uansett, da Statoil først og fremst hadde norske selskaper å velge mellom.

I gjennomsnitt var det 0,2 utenlandske budgivere per kontrakt i dette segmentet. Rundt 10 prosent av budene kom fra utenlandske selskaper, samtidig som 15 prosent av kontraktsverdiene gikk til utlandet.

Ser man på alle markedssegmentene under ett, er det en svak tendens til at segmentene med få budgivere (i gjennomsnitt) i noe større grad gikk til norske selskaper, men sammenhengen er ikke statistisk signifikant.[REMOVE]Fotnote: Det bygger på En OLS-regresjon, utført av artikkelforfatter, hvor andelen norske leverandører i et gitt segment, i en gitt fase, er satt som avhengig variabel, og gjennomsnittlig antall bud er uavhengig variabel. Regresjonen gir funksjonen Yi = 77,43 – 1,34Xi + ui. Estimatet på -1,34 er ikke signifikant mindre enn null. Merk at inndelingen i næringskategorier og faser gir et svært lavt antall observasjoner.